Der SEPA-Zahlungsverkehr in Europa

-

Der Euro ist seit 1999 die gemeinsame Währung innerhalb der europäischen Union. SEPA (Single Euro Payments Area) vereinheitlicht auch den elektronischen Zahlungsverkehr.

Der SEPA-Zahlungsverkehr

-

Mit „SEPA“ (Single Euro Payments Area) ist das vereinte Europa auch im Zahlungsverkehr Wirklichkeit geworden. Der europäische Zahlungsverkehrsraum präsentiert sich dabei schneller, sicherer und noch einfacher. Mit der Einführung von SEPA verfolgen die teilnehmenden Länder das Ziel, einen einheitlichen Zahlungsverkehr zu gleichen Bedingungen zu schaffen. Euro-Zahlungen im In- und Ausland werden so gleichgestellt. Privatkunden und Unternehmen benötigen in Europa nur noch ein einziges Konto. Von diesem aus können alle Überweisungen oder Einzüge erfolgen - schnell, effizient und sicher. Zu den 34 SEPA-Ländern zählen:

-

- Alle 27 EU-Mitgliedsstaaten

- Island

- Liechtenstein

- Monaco

- Norwegen

- Schweiz

- San Marino

- Vereinigtes Königreich

Umsetzungsbereiche

-

SEPA umfasst:

-

- den EURO Zahlungsverkehr

- einheitliche Instrumente für Euro-Zahlungen (Zahlungsanweisungen, Einzüge, Kartenzahlungen etc.)

- einheitliche technische Standards und Abwicklungsverfahren

- die fortlaufende Entwicklung neuer kundenorientierter Dienstleistungen

-

Vorteile

-

SEPA ermöglicht für alle Überweisungen innerhalb der SEPA-Länder den Inlandspreis. Privatkunden und Unternehmen benötigen in Europa nur noch ein einziges Konto für ihre Überweisungen und Einzüge. Der neue einheitliche technische und rechtliche Rahmen für den Zahlungsverkehr betrifft Überweisungen, Einzüge und Kartenzahlungen. Das bringt zum Beispiel Vorteile für international tätige Firmen. Auch Privatpersonen, die in mehreren Ländern Zahlungsverkehrsdienste nutzen (z.B. für Ferienhaus im Ausland, bei Berufstätigkeit bzw. Studium mit vielen Auslandsaufenthalten) profitieren.

Gemeinsame Einführung

-

Verantwortlich für die Vorgaben und rechtliche Umsetzung von SEPA ist das European Payments Council (EPC) in Brüssel, das aus Banken und Bankenverbänden aller 34 Länder besteht. Dabei arbeitet das EPC mit der EU-Kommission und der Europäischen Zentralbank zusammen. In Österreich koordinieren die Kreditinstitute, die Österreichische Nationalbank, die Sparte Bank und Versicherung der Wirtschaftskammer Österreich und der Verband der österreichischen Banken und Bankiers gemeinsam die Umsetzung im „Austrian Payments Council“.

Vorteile für Privatkunden und Unternehmer

-

SEPA schafft viele Vorteile für Privatkunden und Unternehmer bei der Handhabung Ihrer Zahlungen innerhalb Europas als auch international.

-

- Bessere Flexibilität durch die Möglichkeit, sämtliche Überweisungen oder Einzüge über ein Konto in Europa abzuwickeln.

- Verbesserte Steuerung der Zahlungsabläufe und Liquidität.

- Kostenersparnisse durch Standardisierung.

- Einfacher Einkauf von Waren und Dienstleistungen im europäischen Ausland.

- Abwicklung bargeldloser, internationaler Transaktionen zu gleichen Konditionen wie im Inland.

- SEPA Zahlungen werden in Zukunft schneller durchgeführt (Instant payments).

Elektronischer Zahlungsverkehr

-

Anfang des Jahres 2008 wurde der elektronische Zahlungsverkehr in den SEPA-Ländern vereinheitlicht. Diese erlaubt allen

- Verbrauchern,

- Unternehmen

- und sonstigen Wirtschaftsakteuren

unabhängig von dem Land, in dem Sie sich befinden, Euro-Zahlungen über hausbanking* zu den selben Bedingungen zu tätigen und zu empfangen.

-

-

SEPA Zahlungsverkehr und Brexit

SEPA Zahlungsverkehr und Brexit

-

Für den Fall des geregelten Austritts, wurde im Austrittsvertrag eine Übergangsphase bis zum 31.12.2020 vereinbart.

Während dieser Übergangsphase wird es aus Zahlungsverkehrssicht zu keinen Änderungen kommen. Die Übergangsphase dient vorrangig dazu, langfristig klare Verhältnisse zwischen den Briten und der EU mit einem neuen Abkommen zu schaffen.

Mit Februar 2020 werden erneut Verhandlungen über den eigentlichen Inhalt des Austrittsabkommens starten. Aus Zahlungsverkehrssicht ist das wahrscheinlichste Szenario für das Austrittsabkommen: Großbritannien ist weiterhin mit SEPA-Überweisungen und SEPA-Lastschriften erreichbar, jedoch sind die Zahlungen nicht mehr zu SEPA-Konditionen reguliert.

Somit fallen ab Gültigkeit des Austrittsabkommens Zahlungsverkehrsspesen - analog zu Zahlungen in bzw. aus Nicht-EU-/EWR-Staaten - an.

Für Zahlungstransaktionen werden die jeweils aktuellen Auslandsspesen verrechnet.

Welche Zahlungen sind betroffen?

-

Zahlungen mit Auftraggeber- oder Empfänger-IBAN beginnend mit "GB" (Großbritannien und Nordirland) oder "GI" (Gibraltar)

Zahlungen mit Auftraggeber- oder Empfänger-BIC an Stelle 5 und 6 mit "GB" oder "GI"

Änderungen bei Adressangaben (gemäß der Geldtransfer-Verordnung 2015/847):

Bei Überweisungen und Lastschriften ist die Adresse des Zahlungspflichtigen anzugeben.

Bei Überweisungen werden die Auftraggeber-Daten inklusive Adresse automatisch von uns ergänzt.

Bei Lastschriften ist die Adresse des Zahlungspflichtigen vom Lastschrifteinreicher zwingend anzugeben. Die Adresse des Zahlungspflichtigen muss daher in Ihrer Kundenbuchhaltung vorhanden sein.

-

-

IBAN

Was ist die IBAN?

-

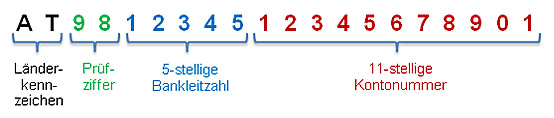

„IBAN“ ist die internationale Darstellung einer Bankverbindung. Die exakte Bezeichnung lautet „International Bank Account Number“, kurz eben „IBAN“. Ein „Alleskönner“, ein einheitliches Kontokennzeichen, das ein Konto europaweit eindeutig und sicher identifiziert. Bei der IBAN sind die Angaben von Empfänger (Konto) und Empfängerbank (Bankleitzahl) in einer Kolonne zusammengefasst und durch vier zusätzliche Stellen ergänzt. Somit setzt sich die IBAN aus dem ISO-Länderkennzeichen, einer Prüfziffer, der Bank-Identifikation (Bankleitzahl) und der Kontonummer zusammen. Je nach nationaler Spezifikation kann die IBAN unterschiedlich lang sein, jedoch maximal 34-stellig. Eine österreichische IBAN besteht immer aus 20 Stellen.

Welche Informationen stecken in der IBAN?

-

Hier ein Beispiel einer österreichischen IBAN:

-

Die integrierte Prüfziffer ermöglicht es, die IBAN des Empfängers auf Richtigkeit zu überprüfen, noch bevor die Zahlung durchgeführt wird.

Kann man eine IBAN errechnen?

-

Bitte errechnen Sie sich die IBAN Ihrer Zahlungsempfänger nicht selbst! Wenn keine eindeutigen Angaben zur IBAN auf Drucksorten, z.B. Rechnungen, ersichtlich sind, fragen Sie lieber den Zahlungsempfänger nach seiner IBAN. Bei Überweisungen ins Ausland kann eine falsch angegebene IBAN zu Rückleitungen und in Folge zu Kosten führen. Die formale Richtigkeit einer IBAN können Sie unter www.stuzza.at überprüfen.

Wo ist die IBAN zu finden?

-

Die IBAN ist kein Geheimnis! Sie ist auf Ihrem Kontoauszug und zusätzlich in der Umsatzübersicht ersichtlich. Jederzeit griffbereit ist die IBAN auf der Debit Mastercard.

-

-

BIC

Was ist der BIC?

-

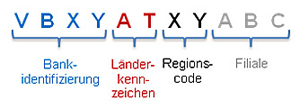

Diese drei Buchstaben stehen für „Business Identifier Code“ und sind die weltweit gültige und eindeutige Kurzbezeichnung einer Empfängerbank oder eines Unternehmens. Bis Juli 2010 stand die Abkürzung BIC für „Bank Identifier Code“ (Bankkennzeichen - im übertragenen Sinne Bankleitzahl). Da nun auch Unternehmen direkt am SWIFT-Netz teilnehmen können, wurde der Name geändert.

Der BIC ersetzt Bankleitzahl inkl. Name und Adresse einer Bank im Langtext. Zahlungsempfänger können diese internationale Bankleitzahl ihrer kontoführenden Bank auch unter der Bezeichnung „SWIFT“, „SWIFT-Code“ oder „SWIFT-Adresse“ angeben. Bei Zahlungen innerhalb von Österreich ist die Angabe der BIC nicht erforderlich. Die IBAN alleine ermöglicht eine eindeutige Identifikation des Empfängers. Bei Auslandszahlungen ist seit 1. Februar 2016 eine Angabe des BIC zusätzlich zur IBAN für grenzüberschreitende Euro-Zahlungen innerhalb des Europäischen Wirtschaftsraumes nicht mehr notwendig.

Beispiel

Der BIC besteht meistens aus 8, manchmal auch aus 11 Stellen. Er setzt sich aus einem Kennzeichen zur Bankidentifikation, dem ISO-Länderkennzeichen, einem Regionscode und fallweise noch ergänzend aus einer Zweigstellenbezeichnung zusammen.

Beispiel 8-stellig für Hauptanstalten:

-

Beispiel 11-stellig für Zweiganstalten (Filialen):

Wo ist die BIC der kontoführenden Bank zu finden?

-

Sie ist auf Ihrem Kontoauszug und zusätzlich in der hausbanking*-Umsatzübersicht ersichtlich. Jederzeit griffbereit ist die BIC auf der Debit Mastercard.

-

-

SEPA-Verfahren

SEPA Credit Transfer (SCT)

-

Dieser ist ein vollautomatisiertes Zahlungsverkehrsinstrument ohne Betragslimit für Inlands- und grenzüberschreitende Euro-Überweisungen mit einer Überweisungsdauer von maximal einem Tag (ab Durchführungstag). Der SEPA Credit Transfer wird in Österreich seit 28.1.2008 angeboten. Grundsätzlich ist jede Überweisung in Euro innerhalb der SEPA-Länder eine „SEPA Credit Transfer“, sofern folgende Kriterien eingehalten werden:

- Angabe der IBAN des Empfängers

- Angabe der BIC der Empfängerbank (seit 1. Februar 2016 ist eine Angabe des BIC zusätzlich zur IBAN für grenzüberschreitende Euro-Zahlungen innerhalb des Europäischen Wirtschaftsraumes nicht mehr notwendig)

- Spesenoption „Spesenteilung“

SEPA Einzüge (SEPA Direct Debit - SDD)

-

Mit den beiden SEPA Direct Debit (SDD) Verfahren wurden erstmals einheitliche grenzüberschreitende Einzugsverfahren implementiert. SEPA Direct Debit Core wird für Einzüge von Verbrauchern verwendet, SEPA Direct Debit B2B für Einzüge von Nicht-Verbrauchern. Für beide SDD-Verfahren gelten bestimmte Regelungen, die eingehalten werden müssen, damit Einzüge als SEPA Direct Debits durchgeführt werden können. Seit dem 21.11.2016 gilt für die Einreichung von SEPA-Lastschriften eine Verkürzung der Vorlauffrist und somit eine generelle Anpassung des COR-Verfahrens an das COR1-Verfahren. Eine Trennung zwischen nationalen und grenzüberschreitenden SEPA-Lastschriften ist nicht mehr erforderlich. Für die Konsumenten bringt das neue, in allen Euro-Ländern einheitliche Einzugsverfahren eine längere Einspruchsfrist bei strittigen bzw. nicht autorisierten Einzügen (acht Wochen ab Einzugsdatum) und einen exakten Fälligkeitstermin für einen Einzug. Sie wissen also in Zukunft den exakten Tag der Kontobelastung.

SEPA Kartenzahlungen (SEPA Cards)

-

Bankkarten mit Zahlungsfunktion werden künftig europaweit noch mehr forciert. Österreichische Kunden werden kaum Änderungen merken, da sie meist schon heute ihre Bankkarte in den SEPA-Teilnehmerländern wie zu Hause nutzen können. Durch mehr Akzeptanzstellen werden die elektronischen Zahlungen deutlich zunehmen und es wird weniger Bargeld für den täglichen Zahlungsverkehr notwendig sein.

-

-

SEPA-Überweisung (SEPA Credit Transfer)

-

Der SEPA Credit Transfer ist ein vollautomatisiertes Zahlungsverkehrsinstrument ohne Betragslimit für Inlands- und grenzüberschreitende Euro-Überweisungen mit einer Überweisungsdauer von maximal einem Tag (ab Durchführungstag). Jede Überweisung innerhalb der SEPA-Länder, die folgende Kriterien erfüllt, ist ein SEPA Credit Transfer:

- XML-Nachrichtenformat

- Überweisung auf Konten in 28 Länder der EU, Island, Monaco, Norwegen, Liechtenstein oder der Schweiz und San Marino.

- Überweisungsbetrag in Euro.

- Bankverbindung von Auftraggeber und Empfänger sind in Form von IBAN angegeben.

- Auftraggeber und Empfänger tragen jeweils nur die Spesen der eigenen Bank (Spesenteilung).

- Normale Durchführung ("Eilzahlung" bei SCT nicht möglich!).

- Garantierte Durchführungsfrist bis zur Gutschrift beim Empfänger-Kreditinstitut bei elektronischer Anlieferung max. ein Bankarbeitstag.

- Durch die separate Abrechnung der Entgelte wird der Überweisungsbetrag dem Zahlungsempfänger zur Gänze gutgeschrieben.

-

-

Auslandsüberweisung (Non-SEPA-Zahlung)

-

Darunter werden alle Zahlungen geführt, die nicht den SEPA-Regularien unterliegen. Das sind u.a. Fremdwährungsaufträge (nicht Euro) und Zahlungen in Nicht-SEPA-Länder. Mittels Auslandsüberweisung können Zahlungen in fremden Währungen in alle Länder der Welt beauftragt werden. hausbanking* und Office Banking bietet die Möglichkeit auch diese Art von Zahlungen zu erfassen und über die elektronische Schiene zu beauftragen. Zu beachten ist, dass die Kontoverbindung auf der Empfängerseite den lokalen Bestimmungen des Empfängerlandes entsprechen muss. Auch hier bieten die IBAN (Internationale Bankkontonummer) und der BIC (Business Identifier Code) höchste Sicherheit. Wenn im Empfängerland keine besonderen Regelungen gelten, so ist die Verwendung von IBAN und BIC der internationale Standard. Zusätzlich ist die Angabe von z. B. Empfängerland, Währung, etc. erforderlich. Die Auslandsüberweisung bietet dem Auftraggeber auch die Besonderheit, aus 3 Optionen hinsichtlich Gebührenregelung auszuwählen. Die Höhe der Spesen ist abhängig vom Überweisungsbetrag, der Überweisungswährung und dem Empfängerland.

- Spesen zu Lasten Auftraggeber: Alle anfallende Spesen (In- und ausländische Spesen) gehen zu Lasten des Auftraggebers. Der Empfänger bleibt spesenfrei.

- Spesenteilung: Ausländische Bankspesen gehen zu Lasten Empfänger und inländische Bankspesen zu Lasten Auftraggeber.

- Spesen zu Lasten Empfänger: Die anfallenden Spesen gehen alle zu Lasten des Empfängers und der Auftraggeber bleibt spesenfrei.

-

-

SEPA-Lastschriftverfahren (SEPA Direct Debit)

-

Seit November 2009 stehen die SEPA-Lastschriftverfahren (SEPA Direct Debit) zur Verfügung. Durch den einheitlichen Rechtsrahmen und die Standardisierung im Zuge von SEPA kann die SEPA-Lastschrift für Euro-Zahlungen im Inland und allen SEPA-Ländern verwendet werden. Mit den beiden SEPA Direct Debit Verfahren wurden erstmals einheitliche grenzüberschreitende Lastschriftverfahren implementiert. SEPA Direct Debit Core wird für Einzüge von Verbrauchern verwendet, SEPA Direct Debit B2B für Einzüge von Geschäftskunden (B2B = „business to business“). Für beide Verfahren gelten bestimmte Regelungen, die eingehalten werden müssen, damit Einzüge als SEPA Direct Debit durchgeführt werden können. Im November 2016 wurde das SEPA Direct Debit CORE-Verfahren an das COR1-Verfahren angepasst. Es zeichnet sich durch eine verkürzte Einreichfrist aus. Für Konsumenten bringt das neue, in allen Euro-Länder einheitliche Lastschriftverfahren eine längere Einspruchsfrist bei strittigen bzw. nicht autorisierten Lastschriften und einen exakten Fälligkeitstermin.

Bitte beachten Sie Das SEPA-Lastschriftverfahren sieht die verpflichtende Mitgabe einer Identifizierung des Lastschrifteinreichers mit jeder Lastschrift vor. Um die neuen SEPA-Lastschriftverfahren zu nutzen, benötigt jeder Lastschrifteinreicher eine sog. Creditor-ID (CID). Die Ausgabe und Verwaltung der österreichischen Creditor-ID´s wird von der Österreichischen Nationalbank (OeNB) übernommen. Wenn Sie noch über keine Creditor-ID verfügen, so setzen Sie sich bitte mit Ihrem Betreuer in Verbindung.

-

-

SEPA Direct Debit Core (SEPA-Lastschrift)

-

Für jeden Einzug muss der Zahlungsempfänger (Creditor) ein Mandat (Einzugsauftrag) vom Zahlungspflichtigen (Debtor) einholen und dafür eine eindeutige Mandatsreferenz vergeben.

Das Mandat (Berechtigung zum Abbuchen von bestimmten Geldbeträgen) enthält Name, Adresse und Unterschrift des Bezogenen sowie Informationen über das einzugsermächtigte Unternehmen.Für die SEPA Direct Debit Core gilt

- IBAN und BIC an Stelle von Kontonummer und Bankleitzahl.

- Jeder der einzieht, benötigt eine Creditor-ID (CID).

- Für jeden Einzug muss der Zahlungsempfänger (Creditor) ein Mandat (Einzugsauftrag) vom Zahlungspflichtigen (Debtor) einholen und dafür eine eindeutige Mandatsreferenz (z.B. Polizzen-Nummer) vergeben.

- Der Zahlungsempfänger verpflichtet sich, spätestens 14 Tage bevor die SEPA-Lastschrift fällig ist, den Zahlungspflichtigen über Höhe und Termin des einzuziehenden Betrages zu informieren (außer es wurde eine andere Frist vereinbart).

- Unternehmen können mit ihren Kunden einen Fälligkeitstermin vereinbaren. Damit ist dem Zahlungspflichtigen der exakte Tag der Kontobelastung bekannt und er kann für entsprechende Kontodeckung sorgen.

- Der Einzug muss mindestens 1 Tag vor Fälligkeit bei der Bank des Zahlungspflichtigen (Debtor) vorliegen.

- SEPA Direct Debit Core kann innerhalb von acht Wochen nach Belastung vom Zahlungspflichtigen widerrufen werden. Bei Vorliegen einer unrechtmäßigen Abbuchung beträgt die Frist bis zu 13 Monate.

-

-

SEPA Direct Debit B2B (SEPA-Firmenlastschrift)

-

Die SEPA-Firmenlastschrift ist ausschließlich für Geschäftskunden („business to business“) zulässig. SEPA-Lastschriften zwischen Unternehmen können sowohl mit dem SEPA Direct Debit Core als auch dem SEPA Direct Debit B2B Verfahren abgeschlossen werden. Die SEPA-Firmenlastschrift unterscheidet sich von der SEPA-Lastschrift für Konsumenten (SEPA Direct Debit Core) durch die Finalität des Einzuges.

Für die SEPA-Firmenlastschrift gilt:

- IBAN und BIC an Stelle von Kontonummer und Bankleitzahl.

- Jeder der einzieht benötigt eine Creditor-ID (CID).

- Für jeden Einzug muss der Zahlungsempfänger (Creditor) ein Mandat (Einzugsauftrag) vom Zahlungspflichtigen (Debtor) einholen und dafür eine eindeutige Mandatsreferenz (z.B. Rechnungsnummer) vergeben.

- Einmalige, erstmalige oder Folgelastschriften müssen einen Tag vor Fälligkeit bei der Bank des Zahlungspflichtigen (Debtor) vorliegen.

- Es besteht keine Möglichkeit der Rückgabe, da die Bank des Zahlungspflichtigen, die Mandatsdaten bereits vor der Belastung auf Übereinstimmung mit der vorliegenden Lastschrift überprüfen muss.

- Bei Vorliegen einer unautorisierten Lastschrift kann die Abbuchung aber auch hier innerhalb von 13 Monaten zurückgerufen werden.

- Der Zahlungspflichtige muss nach Unterfertigung des Mandats zu seiner Hausbank gehen und dort das Mandat erfassen lassen. Ist am „due date“ (Fälligkeitstag) bei der Bank kein Mandat gespeichert, wird der Einzug automatisch retourniert.

-

-

Creditor Identifikation (CID)

-

Die Creditor Identifikation (CID) dient der eindeutigen Identifizierung des Creditors (Lastschriftseinreicher) und in Verbindung mit der Mandatsreferenznummer auch der Identifizierung des Mandats. Das SEPA-Lastschriftverfahren sieht die verpflichtende Mitgabe einer Identifizierung des Lastschrifteinreichers mit jeder Lastschrift vor. In Österreich hat die Creditor-ID immer eine Gesamtlänge von 18 Stellen. Sie besteht aus dem ISO-Ländercode (Stelle 1-2), einer Prüfziffer (Stelle 3-4), dem Business Area Code (Stelle 5-7) und einem nationalen Identifikationsmerkmal (Stelle 8-18).

Die Antragstellung für eine Creditor-ID erfolgt durch die Hausbank des Creditors bei der Österreichischen Nationalbank (OeNB). Eine direkte Beantragung durch den Creditor ist nicht möglich. Die Zulassung zum Lastschriftverfahren selbst erfolgt ausschließlich durch die Hausbank des Creditors.

Im Rahmen der Zahlungsabwicklung erfolgt keine Plausibilisierung der im Datensatz angegebenen Creditor-ID gegen die Datenbestände der OeNB. Die Creditor-ID ist zwar verpflichtend im Datensatz des SEPA-Lastschrift (SEPA Direct Debit) mitzugeben, die in die Abwicklung einbezogenen Banken (Debtor Bank, Creditor Bank, zwischengeschaltete Institute) sind jedoch zu keinen über die Berechnung der Prüfziffer hinausgehenden Validierungen verpflichtet.

Informationen zu Vergabeprozess und weitere Details zum Aufbau der Creditor-ID finden Sie auf der Webseite der Österreichischen Nationalbank (OeNB) unter www.oenb.at.

-

-

Das Mandat

-

Das Mandat ist die Autorisierungsvereinbarung zwischen Zahlungsempfänger (Creditor) und Zahlungspflichtigem (Debtor). Das Aussehen des SEPA-Mandats kann vom Creditor frei gestaltet werden, jedoch muss das Mandat mindestens folgende Felder beinhalten:

- Bezeichnung „SEPA-Lastschrift-Mandat“ oder „SEPA-Firmenlastschrift-Mandat“

- Mandatsreferenz

- Den für das jeweilige SEPA-Lastschriftverfahren definierten Textbaustein zur Ermächtigung und Belastungsanweisung

- Name des Zahlungspflichtigen (Debtor)

- Anschrift des Zahlungspflichtigen (Land, PLZ, Ort, Straße, Nr.)

- IBAN des Zahlungspflichtigen

- BIC der Bank des Zahlungspflichtigen

- Name des Zahlungsempfängers (Creditor)

- Adresse des Zahlungsempfänger (Land, PLZ, Ort, Straße, Nr.)

- Creditor-ID des Zahlungsempfängers

- Ort, Datum und Unterschrift(en)

-

Weitere Informationen zum SEPA-Mandat und Wissenswertes zur SEPA-Lastschrift und SEPA-Firmenlastschrift finden Sie in unserer Broschüre „SEPA-Lastschriftverfahren. Als Download möchten wir Ihnen Vorlagen zum SEPA-Lastschrift-Mandat und SEPA-Firmenlastschrift-Mandat zur freien Verfügung stellen.

-

-

camt-Nachrichten (Kontoauszüge und Retour-Datenträger)

-

Mittels camt-Nachrichten können Kontoinformationen im SEPA-XML-Format (ISO 20022) zur Verfügung gestellt werden. Dies ermöglicht eine durchgängige XML-Verarbeitung Ihrer Zahlungsverkehrsaufträge. D.h. Sie schicken Zahlungsaufträge im XML-Format an Ihre Volksbank und erhalten Kontoauszüge bzw. Retour-Datenträger von Ihrer Volksbank ebenfalls im XML-Format.

In den camt-Nachrichten werden SEPA-Zahlungsverkehrsdaten vollständig transportiert und nationale und grenzüberschreitende SEPA-Zahlungseingänge einheitlich und ohne Inhaltsverlust dargestellt.

Die camt-Nachrichten lösen die bisher auf dem SWIFT II bzw. EDIFACT-Standard basierten Nachrichten ab. Eine genaue Formatspezifikationen finden Sie im Download-Bereich unter www.stuzza.at.

XML-Nachrichtentyp Anwendung ALT-Format camt.052 Buchungen nicht abgeschlossene Kontoauszüge MT941, MT942 (SWIFT II Format) camt.053 Buchungen abgeschlossene Kontoauszüge MT940 (SWIFT II Format) camt.054 Retour-Datenrträger CREMUL / DEBMUL (EDIFACT-Format) -

Um camt-Nachrichten von Ihrer Volksbank zu erhalten, ist eine Vereinbarung mit Ihrer Volksbank notwendig. Zusätzlich benötigen Sie ein XML-fähiges Finanzbuchhaltungssystem und ein entsprechendes Übertragungsmedium.

-

Alle öffnen Alle schließen Seitenanfang

-

*Internetbanking